个人养老金要不要存?专家解读 个人养老金是否要存

作者:chunzhi 发布时间:2022-04-22个人养老金要不要存?专家解读,个人养老金是否要存

4月21日上午,国务院办公厅发布《关于推动个人养老金发展的意见》(下称《意见》),《意见》提出,在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,可以参加个人养老金制度。

个人养老金与我们的养老保险有何不同?为什么我们要推动个人养老金制度?个人养老金将会给我们带来怎样的收益?“中国养老金融50人论坛”核心成员、中国政法大学商学院资本金融系教授、博士生导师胡继晔对红星资本局表示,通过个人养老金制度,我国可以从“储蓄养老”向“投资养老”过渡。

要点一:

个人养老金是“补充”,并非“替代”

什么是个人养老金?简而言之,个人养老金是我国养老保险体系的“第三支柱”。

“第一支柱就是国家的基本养老保险,第二支柱是单位的企业年金、职业年金,第三支柱就是个人养老金。”

目前,我国养老保险体系第一支柱已经覆盖超过10亿人,第二支柱也已经覆盖5800多万人。而第三支柱此前一直处于制度的“空白”。

《意见》规定,在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,可以参加个人养老金制度。个人养老金实行个人账户制度,缴费完全由参加人个人承担,实行完全积累。

个人养老金出台之后,目前缴纳的养老保险就被替代了,未来养老要靠自己了?胡继晔表示,这其实是误解。“个人养老金与我们现行的基本养老保险没有必然联系,而且第一支柱的基本养老保险是强制性的,只要你上班有单位就必须缴纳。但第三支柱的养老保险是自愿性质。”胡继晔指出,个人养老金不会影响已有的基本养老保险制度,是一种补充而不是替代。

“第三支柱的推出,其实是为我们养老金和资本市场的深入结合创造了一个新的空间,第一支柱、第二支柱我们个人没有选择的权利。第三支柱我们个人是有选择权的。”胡继晔指出,核心问题就是建立从现有的储蓄养老向投资养老理念的一个过渡。

为什么我国要建立个人养老金制度?胡继晔指出,当下,很多省份的基本养老保险储备已经出现了“入不敷出”的情况。他以黑龙江某地级市举例,“全市交养老保险的职工只有22万多人,每月每人缴纳几百元;而领养老金的退休人员有27万多人,每月每人平均领取2300元。”不足部分只能靠财政补贴,财政压力很大。在年轻人流失严重的省份,这样的情况并不少见。

老龄化发展速度之快,仅靠基本的养老保险是完全不够的。而第三支柱个人养老金能在一定程度上缓解整体的养老压力。

要点二:

最大吸引力在于税收优惠

《意见》明确,参加人每年缴纳个人养老金的上限为12000元。人力资源社会保障部、财政部根据经济社会发展水平和多层次、多支柱养老保险体系发展情况等因素适时调整缴费上限。同时,国家制定税收优惠政策,鼓励符合条件的人员参加个人养老金制度并依规领取个人养老金。

个人养老金最大的吸引力在于税收优惠。按照2018年试点中的税收优惠政策,若以上限额度每年12000元计算,每月可享受1000元的专项附加扣除。

胡继晔认为,个人养老金的税收优惠方式可以参考税延养老保险的基础上进行改进和拓展。

在个税APP上,除了大家熟知的六项专项附加扣除外,增加了“税延养老保险”。简单来说,就是现在纳税人通过购买该险来提高个税起征点,等退休领取养老金时再补充税款。该险目前仅上海、福建、苏州工业园区三个地区可以买。根据2018年的试点政策,个税递延商业保险每个月最高不超过1000元。

按照此前试点,个税递延型商业养老保险能参与个税抵扣。一年缴纳12000元,如果个人所得税是在20%那一档的税率(即全年应纳税所得额超过144000至300000元),一年能节省2400元。

五道口金融学院中国保险和养老金研究中心研究总监朱俊生在接受第一财经采访时建议,将税前抵扣纳入个人所得税专项扣除项目,简化税前抵扣流程。增加制度的吸引力。

朱俊生还认为,享受税收优惠的缴费额度较为有限,未来可持续提高。建议在新个税提高起征点、增加专项扣除的背景下,适当提高税延养老保险税前抵扣标准。比如,每月抵扣额度可提高至2000元或3000元。

天舟三号从空间站后

天舟三号从空间站后 女子账上收385万后退

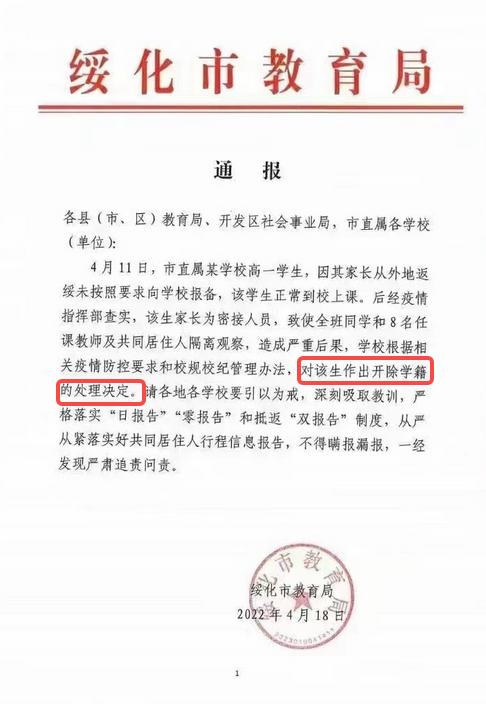

女子账上收385万后退 家长未报备学校开除

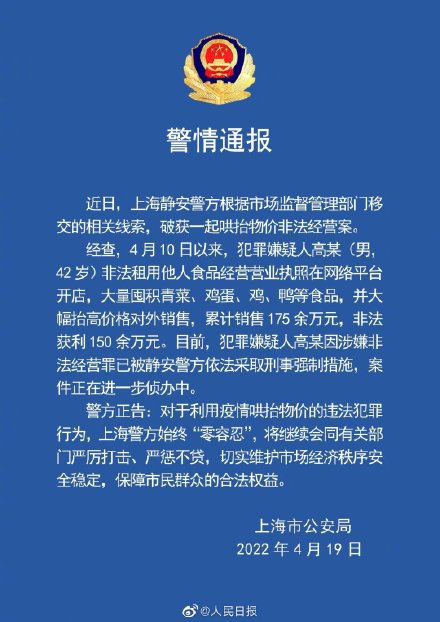

家长未报备学校开除 上海男子囤菜赚百万

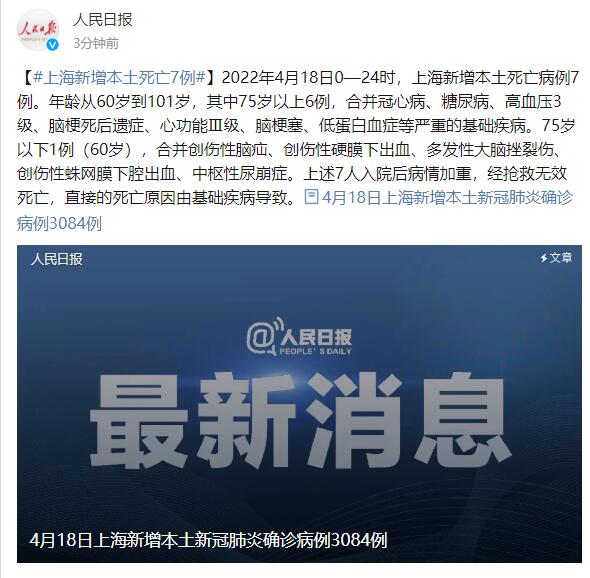

上海男子囤菜赚百万 上海新增本土死亡病

上海新增本土死亡病 中科院回应停用知网

中科院回应停用知网 被质疑后 连花清瘟红

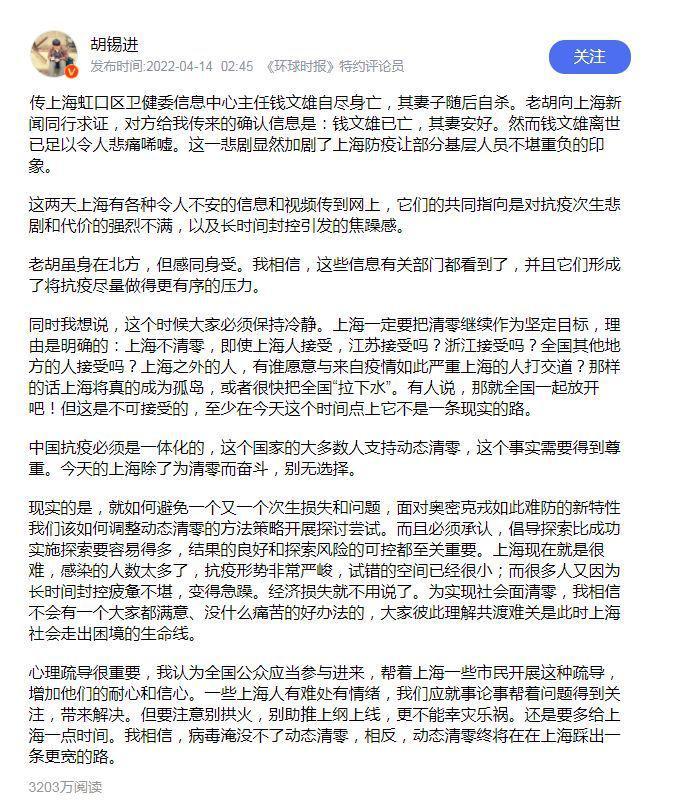

被质疑后 连花清瘟红 上海官方:对钱文雄离

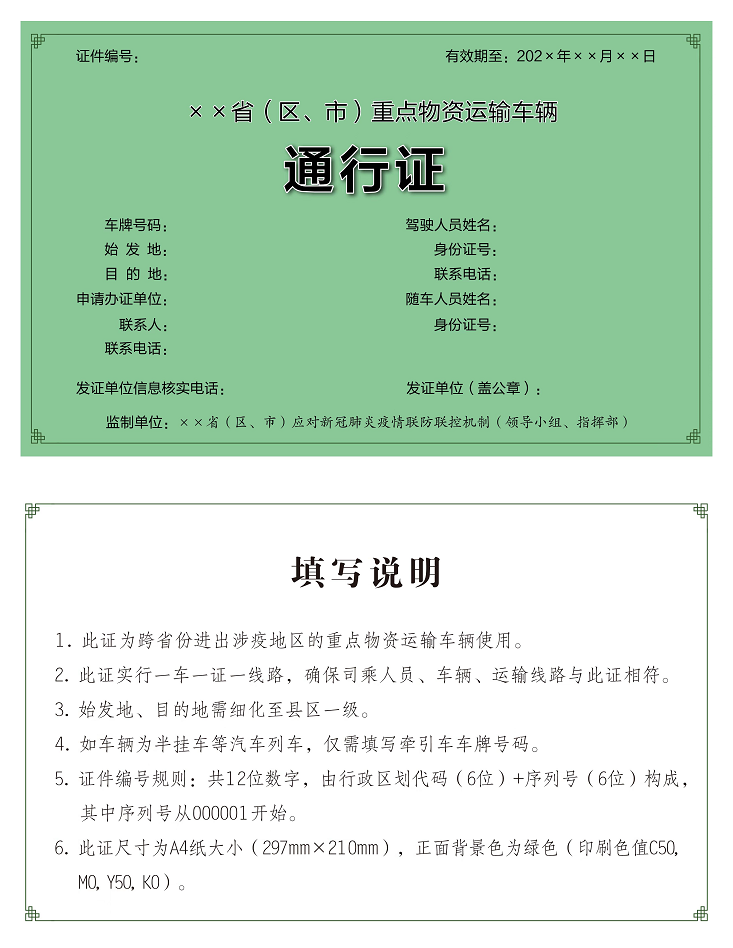

上海官方:对钱文雄离 物资运输车辆通行证

物资运输车辆通行证 五一的由来简介 五一

五一的由来简介 五一