马云昔日金主赚2千亿 马云昔日金主一夜赚了2000亿

作者:chunzhi 发布时间:2023-09-20马云昔日金主赚2千亿,马云昔日金主一夜赚了2000亿

这是2023年至今为止最大规模的IPO事件。

北京时间2023年9月14日晚,全球芯片IP龙头Arm(代码“ARM”)正式登陆美股纳斯达克,发行价定为51美元/ADS(美国存托股份),募资金额为48。7亿美元。

这或许也将是“亚洲巴菲特”、“马云的伯乐”孙正义的收官之作。2022年12月,孙正义宣布将不再参与其创办的软银集团的业绩报告会,并将公司日常管理事务交予软银集团CFO后藤芳光。而其退休后的大部分精力,都放在了软银集团控股的Arm上。

据多家国内媒体报道,51美元的定价正是孙正义在一个线上会议里最终敲定的。Arm的发行定价范围原本在47-51美元区间,不少与会投资人士建议提高定价。但为了获取更大的上涨空间,孙正义还是拍板,取了51美元的保守数值。

最终,Arm首日收涨24。69%,股价为63。59美元/ADS,总市值达652亿美元——不知道这个结果是否令孙正义满意?

在整个IPO过程中,这位投资巨擘无疑起到了关键作用。但在现场敲钟的狂欢人群中,他并未现身。不过无论如何,对他而言都已了却了一桩心愿:在软银集团连年亏损的背景下,Arm的上市帮软银“回了血”,也重拾了投资者对软银的信心。

2016年,软银收购了巅峰时期的Arm,将其从伦交所和纳斯达克退市。但在此后7年中,这家芯片行业最重要的公司,却历经坎坷,被软银几番计划出售。

7年之后,它终于又重新上市,迎来巅峰时刻。

01、Arm:“卡住”芯片的咽喉

放眼望去,在整个商业市场中很少有像Arm这样的公司:它的营收量级并不突出,2023财年为26。79亿美元,还不到英伟达(财年营收269。7亿美元)的1/10。但是,它的一举一动总是牵动着规模几倍甚至数十倍于它的公司的神经。

在Arm此次IPO的基石投资者名单中,众多消费电子和芯片领域的科技巨头均名列其中。不少互为竞争对手的商业巨头们齐齐放下芥蒂,用真金白银为同一家企业“捧场”。这种情形并不常见。

根据Arm的招股文件,在发行前,消费电子企业苹果,互联网大厂谷歌,芯片企业三星电子、Cadence、英特尔、联发科的附属实体、英伟达、AMD、新思科技、台积电作为基石投资者,表示有计划以IPO价格购买价值最多7。35亿美元的Arm股票。

值得一提的是,另一家全球芯片巨头高通缺席了这场认购“狂欢”,但高通同样与Arm有着千丝万缕的关系:两家公司正因为专利许可方面的纠纷,处在一场未决诉讼之中。

Arm正式上市后,并未披露上述基石投资者实际购入的股份情况。但按照7。35亿美元计算,这些巨头拟购入Arm股份的总金额或占到Arm募资金额的15%左右,也就是总计约1。4%的Arm股份。

Arm所获得的极高关注度并不令人意外。作为全球最大的芯片IP企业,它“卡住”的是全球芯片产业的“咽喉”。

全球芯片产业目前已经基本形成了芯片IP、芯片设计、芯片制造、芯片封装四大环节的分工,任何一款芯片的诞生都需要依序经过这四大环节。

市场上各种类型的芯片产品均是由大量晶体管构成,并且规划出不同的功能分区来实现复杂的功能,处理不同的任务。芯片IP一般是指芯片中具有独立功能的电路模块的成熟设计,起到规划芯片功能分区的作用。

换句话说,芯片IP就像是一个“模版”,是基础但极为重要的一步。设计不同种类的芯片,需要采用不同的芯片IP,后者直接关联到工程师们在设计阶段的排布和规划工作。

根据Arm此前披露的数据,其在移动处理器、物联网处理器市场中是无可争辩的IP龙头,市占率均已超过90%。高通、苹果、紫光展锐、华为海思等头部手机芯片设计企业的IP供应商,无一例外都是Arm。

而在桌面级产品市场,Arm也在逐步挑战传统龙头英特尔x86,市占率稳步攀升。Digitimes调研报告显示,从增长速度来看,从2020年到2022年,Arm在桌面级市场的占有率增长了近9倍。

其中的标志性事件是,从2020年开始,苹果发布的MacBook电脑新品“抛弃”了曾沿用15年之久的x86架构,改用Arm架构设计。

截至2023年3月底,Arm拥有或共同拥有大约6800项已发布的专利组合,在全球范围内还有大约2700项专利申请待审。这些专利,构成了Arm在芯片IP领域的护城河。

而每当有企业想要使用Arm IP设计芯片时,就需要向Arm支付许可费。

不仅如此,当芯片制造出来后,Arm还会以约1%-3%的比例从芯片最终售价中“抽成”,这部分收入被称为“版税”。因此,采用Arm IP的芯片卖出越多,Arm获得的收益越多。

理解了Arm在IP领域的强势地位,就可以解释即便是英伟达、高通、苹果、华为等各国领先科技玩家,也无法绕过它构筑的铜墙铁壁。

尽管处于极其重要的战略地位,在过去的三年中,Arm的资本化之路走得并不平顺。而这个故事,要从它与现在的控股股东软银集团结缘开始讲起。

02、上市坎坷,回报丰厚

2016年,孙正义盯上了当时在伦交所和纳斯达克双重上市的英国芯片IP企业Arm。

彼时的软银集团已因为对阿里巴巴、雅虎日本等项目的成功投资而名声大噪,擅长兵行险招的孙正义也有了“投资之神”的称号。这一年,还是年满58岁的孙正义原计划“退休”的时间点,但是膨胀的野心战胜了一切,他公开对外表示“我很贪婪,我认为我还没有干够”,起码要再干10年。

正是这样的背景下,软银集团与沙特主权财富基金共同设立了千亿美元规模的投资基金“软银愿景一期”,号称要“重塑全球科技版图”。

而Arm,正是愿景一期的首批投资项目。

据媒体报道,为了成功收购Arm,孙正义曾亲赴土耳其港口城市马尔马里斯,只为了与正在海上度假的Arm董事长及CEO碰上一面。这一年Arm正因为终端手机市场增长见顶而遭受质疑,但孙正义还是不遗余力地为Arm站台,在各个场合讲述“ARM将成为冠军”的故事,最终说服了投资者。

2016年9月5日,软银愿景一期完成了对Arm总对价320亿美元的收购,成为欧洲商业并购历史上金额最大的一笔交易。

除了Arm,获得愿景一期基金最终投资的还有Uber、滴滴出行、今日头条、WeWork(共享办公企业)、Cruise(自动驾驶企业)等科技企业。

从这些参投企业中不难看出,孙正义想要借助软银愿景去押注的,是互联网市场的持续爆发。而其中,Arm承担的是孙正义对物联网市场的期许——他曾公开讲到:“该公司(Arm)设计的小型低功耗处理器占到智能手机的95%,更不用说大多数智能扬声器、健康追踪器、无人机和电视了。”

2016年,在孙正义的推动下,Arm还与中方资本成立了合资公司安谋中国(Arm China),后者面向全球最大的消费市场,很快成为Arm的主要营收板块之一。

但孙正义的预计可能只对了一半:一方面,在物联网芯片IP市场,Arm凭借过往技术优势市场份额很快攀升至超过90%;但从财务回报角度而言,其“一次性授权+从每块芯片中抽成1%-3%”的业务模式又决定了回报周期极长,难以快速为软银带来回报。

一位芯片IP行业从业者对「市界」分析道:“这是IP的行业客观规律决定的,一款IP研发完成后几乎不再有什么维护、折旧成本,可以细水长流地售卖十几年甚至数十年。但是就像是一款上游零部件,不可能卖出太高的价格。”

这也体现在了Arm的业绩上,被软银收购后,Arm的营收增长十分缓慢。不仅如此,其盈利能力也不如人意,在2018、2020、2021财年出现了亏损。这很大程度上是因为在委身软银后,Arm加大了对物联网等技术的研发力度,要花费较长时间摊薄投入、慢慢回本。

但是,软银已经等不及了。

成立以来,愿景基金投资的许多其他项目也未能带来理想回报,因而出现持续亏损,甚至拖累了集团的整体业绩。2022财年(截至2023年三月底)里,愿景基金(包含一二两期基金)的合计投资亏损达到5。3万亿日元(折合约397。7亿美元)——这也是孙正义2022年底退休,决心将精力全部放在Arm上的原因。

内外交困之下,Arm的命运横生波折。

工人带瓦刀进站被拒

工人带瓦刀进站被拒 中南大学一校友向母

中南大学一校友向母 城管干部出轨女下属

城管干部出轨女下属 厦航员工在女厕偷拍

厦航员工在女厕偷拍 一家三口五一出游被

一家三口五一出游被 淄博0.85米志愿者喝

淄博0.85米志愿者喝 榴莲价格暴跌!大降

榴莲价格暴跌!大降 篮协:李春江禁赛5年

篮协:李春江禁赛5年 五一放假安排2023

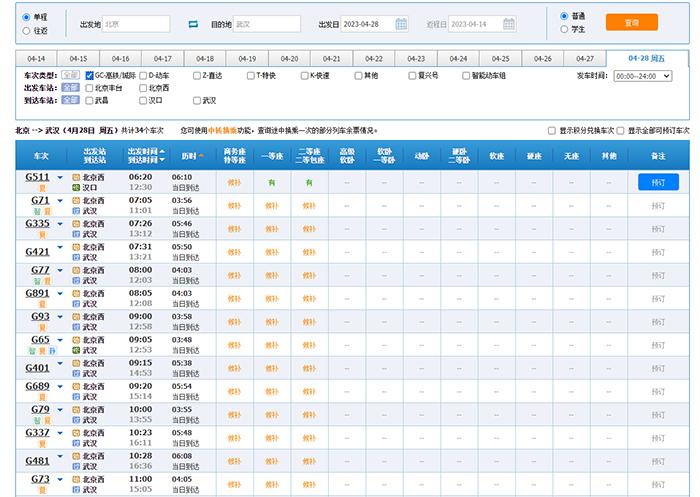

五一放假安排2023 五一火车票开售 20

五一火车票开售 20